Анализ финансовой устойчивости «Страхового дома ВСК»

Наибольший удельный вес в страховых премиях занимают взносы по рисковым видам страхования и как уже отмечалось основным источником поступлений является ОСАГО.

Так же необходимо отметить, что часть страховых взносов была передана в перестрахование и составила 705909 тыс. рублей, а именно страховой премии по страхованию жизни – 1,3% от страховой премии по данному виду страхования и 11,2% от рисковых видов страхования. И эта тенденция вполне объяснима, т.к. именно в рисковых видах страхования содержатся наиболее крупные риски, которые самостоятельно страховая компания покрыть не сможет.

Инвестиционная стратегия ВСК довольно эффективна, наблюдается рост доходов. За год доходы от инвестиционной деятельности увеличились почти в 2 раза. Рассмотрим данный вид деятельности более подробно.

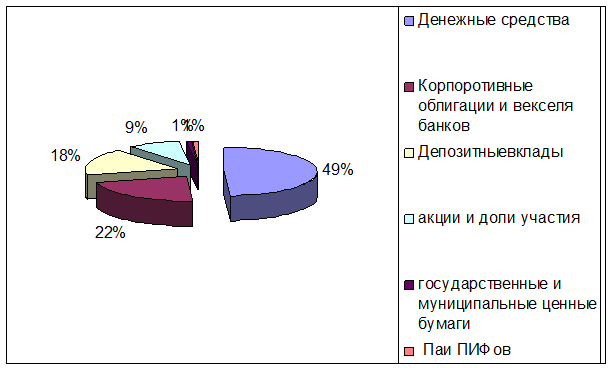

Для получения дохода от инвестиционной деятельности основная часть финансовых активов ВСК инвестируется в инструменты с фиксированной доходностью. Наибольшую долю в активах компании занимают банковские вклады, депозитные сертификаты и векселя банков, корпоративные облигации, паи паевых инвестиционных фондов, облигации Правительства Москвы.

Рис. 3.5. Структура инвестиционного портфеля ВСК по состояние на 01.01.2005г.

ВСК размещает средства в 112 банках в различных регионах России, имеет в активе обращающиеся на ММВБ облигации более чем 40 эмитентов, относящихся к разным отраслям экономики, работает с паями пяти паевых инвестиционных фондов под управлением ведущих управляющих компаний. Все операции с биржевыми ценными бумагами компания осуществляет на ММВБ.

Размещение средств в векселя и депозиты банков осуществляется в основном на период от 90 до 270 дней. Средний срок до погашения портфеля банковских депозитов и векселей составляет менее 100 дней. В первую десятку банков по сумме приобретенных векселей и размещаемых компанией депозитов входят: Сбербанк России, Внешторгбанк, Росбанк, Россельхозбанк, Банк «Возрождение», Газпромбанк, КМБ-Банк, Балтийский Банк, Банк «Авангард», Транскпаиталбанк и другие.

Основу облигационного портфеля ВСК составляют корпоративные облигации второго эшелона. В первую десятку эмитентов корпоративных облигаций по сумме размещаемых компанией средств входят: ОАО «Северсталь», ОАО «МГТС», ОАО «Северсталь-Авто», ОАО «Нижнекамскнефтихим», ОАО «Вимм-Биль-Данн ПП», ОАО «Челябинский металлургический завод», ОАО «Трубная металлургическая компания», ООО «Вымпелком-Финанс», ООО «Пивоваренная компания «Балтика», ОАО «Авоваз», ОАО «ЦентрТелеком».

Общая сумма расходов за 2004 год составила 13889960 тыс. рублей.

При более детальном рассмотрении расходов видно, что наибольший удельный вес в объеме расходов занимают расходы по инвестициям, и этот показатель увеличился в 2004 году (рис.3.3). Такая тенденция может быть связана со сроком размещения инвестиций, т.к. наибольший удельный вес в инвестиционном портфеле занимают краткосрочные, наиболее ликвидные инвестиции, приносящие не высокий доход, но затраты на их размещения довольно ощутимы. Удельный объем выплат в структуре расходов уменьшился и за 2004 год составил 26,8%, причем по рисковым видам страхования 26,7%. Такая структура расходов по выплатам соответствует структуре доходов по взносам. Доля перестраховщиков в выплатах составила 59028 тыс. рублей, а передано было страховых премий - 705909 тыс. рублей. Таким образом, перестраховщик покрывает только 1,5% выплат. Такая тенденция может быть объяснена тем, что 70% договоров перестрахования являются облигаторными и это обязывает ВСК как цедента к передаче определенных долей во всех рисках, принятых на страхование, если их общая сумма превышает определенное заранее собственное участие (гарантию) страховщика. А вероятность наступления страхового риска, к примеру, по таким договорам не велика, но отказаться в передачи данных рисков он не может и как следствие доля страховых премий переданных в перестрахования может оказаться на много выше, чем доля перестрахования в выплатах, а это не выгодно для компании. Но с другой стороны, большая доля облигаторного перестрахования является показателем стабильности перестраховочной защите, формируемой ВСК.

Навигация

- Главная

- Негосударственные пенсионные фонды

- Страхование недвижимости

- Виды ценных бумаг

- Банковские операции

- Страхование жизни

- Банковская система России

- Материалы