Индикаторы

Компьютеры позволяют пользователю переводить эти процентные взвешивания во временные периоды для более легкого сравнения. Например, 5 %-ная экспонентная взвешенная эквивалентна 40-дневной средней скользящей 10 %-ная взвешенная эквивалентна более чувствительной 20-дневной средней скользящей. Тот, кто хочет использовать 40-дневную среднюю скользящую, например, может выбирать между простой средней, взвешенной средней или экспонентной сглаженной средней, нажав всего на одну кнопку. Если вы хотите поэкспериментировать со взвешенными средними, это объяснение поможет вам понять различия. Другой причиной, объясняющей экспонентную сглаженную среднюю, является подготовка читателя к дискуссии по поводу популярного индикатора MACD, который использует технику экспонентного сглаживания.

Какую длину средней скользящей лучше использовать? Это зависит от того, какой тренд отслеживает аналитик. В отношении долгосрочных трендов наиболее популярна 200-дневная средняя. 50-дневная средняя чаще используется на графиках для отслеживания средне-

срочного тренда Трейдеры, которые специализируются на рынках фьючерсов и играют на коротких (сленг), любят применять 40-дневную среднюю 20-дневная средняя также используется в другом популярном индикаторе, который мы будет обсуждать позже в этой главе Эти дневные средние линии можно переводить на недельные ценовые графики путем регулирования временных периодов Например, 50дневная средняя переводится в 10-недельную среднюю, в то время как 200-дневная линия соотносится с 40-недельной средней.

В общем, экспериментируя, вы определите для себя наиболее подходящие средние и будете успешно применять их в торговле.

Рис. 14

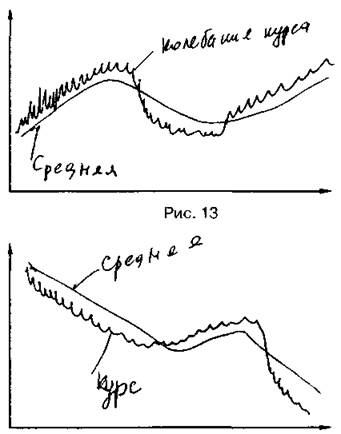

Тренд считается верхним, пока цена на рынке находится выше средней скользящей линии, и линия повышается Закрытие ниже средней скользящей линии является предупреждением о потенциальном изменении цены (см. рис. 13). Если скользящая линия также

направится вниз, отрицательный сигнал становится сильнее. Закрытие ниже продолжительной по периоду средней считается очень медвежьим и намекает на изменение основного тренда. Много раз цены будут падать к своим средним скользящим линиям, прежде чем возобновят верхний тренд. В таких случаях средние скользящие линии действуют в качестве поддержки и функционируют, как линия тренда (см рис. 14) (сленговые выражения медвежий рынок - рынок, на котором цена понижается, бычий рынок - цена повышается.-Прим, автора).

КОМБИНАЦИИ СРЕДНИХ СКОЛЬЗЯЩИХ

Рис. 15

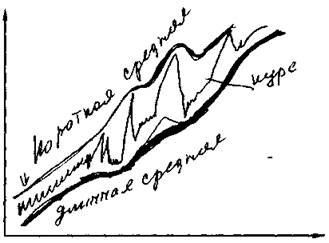

Для анализа рыночных трендов обычно используются две средние скользящие. Как они относятся друг к другу, говорит очень многое о силе или слабости тренда. Два обычно используемых числа среди торговцев - комбинация 55 и 21, 21 и 13, 13 и 5. Тренд считается бычьим (верхним) пока более короткая средняя находится выше более длинной (см. рис. 15). Любое пересечение короткой средней ниже длинной считается отрицательным. Некоторые аналитики используют средние 200, 100, 40, 20 и т. д. для той же цели.

Краткосрочные трейдеры используют комбинацию 10 и 40 или 9 и 18 (см. рис. 16). Более гороткая средняя скользящая должна находиться выше более длинной, чтобы подтвердить бычий тренд. Пересечение сигналов покупки и продажи дается, когда более короткая сред-

няя пересекает сверху или снизу более длинную среднюю скользящую линию соответственно.

Рис. 16

Так как средние скользящие линии являются индикаторами, следующими за трендом, они работают лучше всего при наличии тренда. Во время долгого верхнего тренда, например, средняя скользящая удержит вас вместе с рынком, пока тренд себя не исчерпает. По тому же принципу средние скользящие могут действовать в качестве ценного фильтра, чтобы удержать вас от покупки акций при нижнем тренде. Средние скользящие, однако, не очень помогают при долгом торговом рэндже или в период горизонтального действия цены. Для успешного функционирования им нужен тренд.

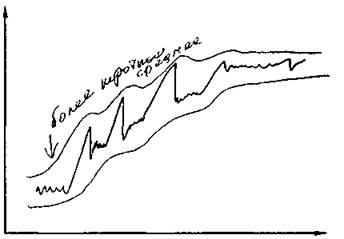

Компьютеры также позволят вам обнаружить различие между двумя средними. Во время сильного верхнего тренда, например, более короткая средняя скользящая поднимается быстрее, чем длинная средняя. Спрэд между двумя средними будет расширяться. Когда спрэд между двумя средними начинает сужаться, это обычно является ранним предупреждением, что верхний тренд теряет момент (скорость).

Существуют другие способы использования средних скольжения, чтобы помочь проводить мониторинг уровней поддержки и сопротивления и определения крайних точек рынка. Одним из примеров явля-

ются «торговые конверты». Эта техника размещает линии, называемые конвертами (огибающими), на предопределенный процент выше и ниже средней скользящей линии. Проценты могут различаться в зависимости от того, каков тренд и какой рынок изучается. Краткосрочные трейдеры, например, часто размещают конверты на 3 % выше и 3 % ниже 21-й средней скользящей. Цены часто будут застаиваться на линиях верхнего или нижнего конверта до движения обратно к середине средней скользящей линии. Долгосрочная версия может включать размещение конвертов 3 или 5 % вокруг 10, и 10- или 20-процентные конверты - вокруг 40-й средней. Движение цены вне конвертов предупреждает, что рынок достиг опасного крайнего положения, и может откатиться в другом направлении. Некоторые эксперименты необходимы, чтобы подогнать эту технику к тому рынку, за которым вы следите, и к определенному временному периоду для ваших нужд.

Навигация

- Главная

- Негосударственные пенсионные фонды

- Страхование недвижимости

- Виды ценных бумаг

- Банковские операции

- Страхование жизни

- Банковская система России

- Материалы