Понятие и правовые основы банковского кредита

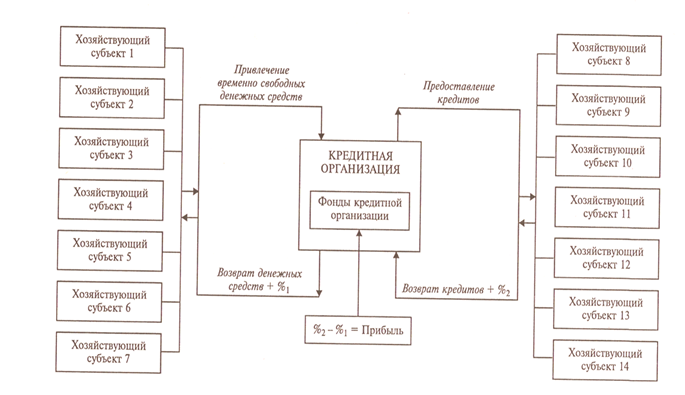

Как правовая категория банковский кредит представляет собой отдельный финансово-правовой институт, совокупность норм которого регулирует отношения по формированию кредитными организациями денежных фондов и предоставлению юридическим и физическим лицам денежных средств во временное пользование. Сущность банковского кредита можно отобразить схематично (рис. 1).

Сложность и многоплановость общественных отношений, возникающих при банковском кредитовании, требует применения различных методов при осуществлении их регулирования. При регулировании отношений в сфере банковского кредита применяется императивный метод (метод «власти и предписаний»), присущий финансовому праву, и диспозитивный метод (метод «равенства сторон»), характерный для гражданско-правового регулирования. Так, нормы финансового права определяют способы формирования фондов кредитных организаций, порядок распределения и использования средств этих фондов, устанавливают правила осуществления банковской деятельности, обеспечивают контроль и надзор в сфере банковского кредитования и др. Гражданско-правовыми нормами регулируются договорные и иные обязательства, возникающие при банковском кредитовании, определяется правовое положение участников данных отношений и др.

В науке и литературе высказываются и иные точки зрения по вопросам банковского кредитования1. Однако никто из ученых и специалистов не отрицает важного значения банковского кредита в сфере финансовой деятельности государства.

Нормы, регулирующие отношения по банковскому кредитованию, составляют подотрасль финансового права – банковское право. Но все чаще высказывается мнение о формировании банковского права как самостоятельной отрасли права, имеющей свой собственный предмет регулирования – общественные отношения, возникающие в процессе в процессе банковской деятельности.

Правовые основы банковского кредитования закреплены в Конституции РФ. Так, ст. 71 Конституции РФ устанавливает, что финансовое, кредитное регулирование и федеральные банки находятся в ведении Российской Федерации.

Рис. 1. Сущность банковского кредита

К важнейшим правовым актам, регулирующим банковское кредитование, относятся Гражданский кодекс РФ, федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» и Федеральный закон от 3 февраля 1996 г. № 17-ФЗ «О банках и банковской деятельности». Отношения по банковскому кредиту регулируются также нормативными актами Президента и Правительства Российской Федерации. Важную роль в регулировании банковского кредитования играют инструкции, указания, приказы и иные нормативные акты Центрального банка Российской Федерации. Определенное место в регулировании банковского кредита принадлежит банковским обычаям2 и деловым обыкновениям.

Экономическая составляющая банковского кредита заключается в стоимостном выражении, которое должно возрастать каждый раз после предоставления кредита заемщику. Для последнего значение имеет не столько его взаимосвязь с конкретным кредитором-банком, сколько стоимостная величина банковского кредита (денежная сумма), которой он может пользоваться с условием ее возврата в некотором увеличенном размере. Кроме этого, для заемщика важное значение имеет возможность пользоваться суммой кредита в течение определенного продолжительного отрезка времени, достаточного для ее оборота, с отнесением стоимости как на возврат суммы кредита, так и для обеспечения дальнейшей своей самостоятельной деятельности.

Поэтому, говоря о банковском кредите, мы имеем в виду форму движения стоимости (суммы денег) от банка к заемщику, которая всегда подлежит возврату в некотором увеличенном размере через определенный промежуток времени.

Банковский кредит способствует ускорению производства и обращения материальных ценностей, повышению темпов общественного производства, в частности благодаря ссудному проценту, побуждающему заемщиков экономно расходовать заемные денежные средства, изыскивать внутренние резервы, снижать затраты производства, получать прибыль, достаточную и для текущих расходов, и для возврата кредита.

Навигация

- Главная

- Негосударственные пенсионные фонды

- Страхование недвижимости

- Виды ценных бумаг

- Банковские операции

- Страхование жизни

- Банковская система России

- Материалы