Суммарный финансовый риск ООО “Салон сотовой связи” на основании операционного и финансового левериджа

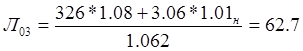

Показатель операционного левериджа за 2008 г.

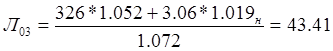

Показатель операционного левериджа за 2009 г.

Таким образом, снижение выручки от реализации на 1 процент снизит прибыль от реализации на 43,41 % в 2009 году и на 62,7 % в 2008 г. Отследив изменение в динамике можно сказать, что на предприятии стала проводится более грамотная политика . реализации продукции, значение операционного риска снизилось на 19,29%. Однако все еще его значение далеко от оптимального.

![]()

где ЭФР – эффект финансового рычага;

Н – ставка налогообложения прибыли;

ЭР – экономическая рентабельность;

СРСП – средняя расчетная ставка процентам, эта величина равна отношению фактических финансовых издержек по всем кредитам за анализируемый период к общей сумме заемных средств используемых за период

ЗС – заемные средства;

СС – собственные средства.

Рассчитаем финансовый леверидж. В отличие от операционного, финансовый леверидж имеет целью измерить не уровень риска, возникающего в процессе реализации предприятием своей продукции (работ, услуг), а уровень риска, связанного с недостаточностью прибыли, остающейся в распоряжении предприятия. Он измеряет уровень риска, связанного с недостаточностью прибыли, остающейся в распоряжении предприятия. Показывает насколько процентов уменьшится свободная прибыль при снижении чистой прибыли на один процент. Чем выше финансовый леверидж, тем больше риск не расплатиться по обязательным платежам, которые осуществляются за счет чистой прибыли предприятия.

Существуют различные способы расчета финансового левериджа. По методике Стояновой Е.С.

Воспользуемся методикой расчета, учитывающей влияние такого фактора, как соотношение заемных и собственных средств.

Одна из составляющих этой формулы – это дифференциал – разница между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам.

Из-за налогообложения величина дифференциала уменьшается на долю налогообложения прибыли (1-Н).

Вторая составляющая – плечо финансового рычага – характеризует силу воздействия финансового рычага. Это соотношение между заемными (ЗС) м собственными средствами (СС).

Выделение этих составляющих позволяет целенаправленно управлять изменением эффекта финансового рычага при формировании структуры капитала.

Так, если дифференциал имеет положительное значение, то любое увеличение плеча финансового рычага, т.е. повышение доли заемных средств в структуре капитала, будет приводить к росту его эффекта. Соответственно, чем выше положительное значение дифференциала финансового рычага, тем выше при прочих равных условиях будет его эффект.

Однако рост эффекта финансового рычага имеет определенные пределы и необходимо осознание глубокого противоречия и неразрывной связи между дифференциалом и плечом финансового рычага. В процессе повышения доли заемного капитала снижается уровень финансовой устойчивости предприятия, что приводит к увеличению риска его банкротства. Это вынуждает кредиторов увеличивать уровень кредитной ставки с учетом включения в нее возрастающей премии за дополнительный финансовый риск. Это увеличивает среднюю расчетную ставку процента, что (при данном уровне экономической рентабельности активов) ведет к сокращению дифференциала.

При высоком значении плеча финансового рычага его дифференциал может быть сведен к нулю, при котором использование заемного капитала не дает прироста рентабельности собственного капитала. При отрицательном значении дифференциала рентабельность собственного капитала снизится, поскольку часть прибыли, генерируемой собственным капиталом, будет уходить на обслуживание используемого заемного капитала по высоким ставкам процента за кредит. Таким образом, привлечение дополнительного заемного капитала целесообразно только при условии, что уровень экономической рентабельности предприятия превышает стоимость заемных средств.

Рассчитаем финансовый леверидж за последние два года, чтоб отследить динамику изменения этого показателя.

Навигация

- Главная

- Негосударственные пенсионные фонды

- Страхование недвижимости

- Виды ценных бумаг

- Банковские операции

- Страхование жизни

- Банковская система России

- Материалы