Анализ основных рисков и методов управления ими

За последних 5 лет ООО «Салон сотовой связи» разрабатывало собственную систему управления рисками, подходы к оценке кредитоспособности физических и юридических лиц.

Необходимость подобного шага была обусловлена следующими факторами:

– Обеспечение большей защиты интересов собственников предприятия в случае разделения понятий «владение предприятием» и «участие в ежедневном оперативном управлении». Независимость от интересов фронт-оффисных подразделений.

– Соблюдение единых подходов к измерению рынков и возможность консолидации результатов по всему предприятию

– Растущие объемы сделок и увеличивающееся разнообразие продуктов, которые сделали существующую на тот момент систему недостаточной.

– Обеспечение распределения капитала на основе соотношения риск / доходность.

– Удешевление заимствований на международных рынках.

– Необходимость создания системы ценообразования и мотивации, основанной на капитале под риском.

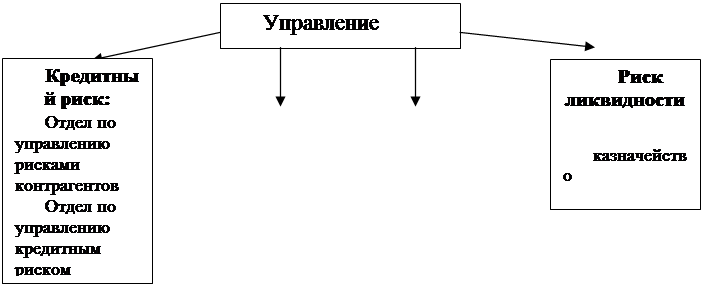

Прежде всего, 4 базовых риска были определены с позиций предприятия и по каждому из них были сформулированы основные методы управления. Так кредитный риск

был определен как риск потерь, связанных с невыполнением контрактных обязательств контрагентом, заемщиком, компанияом. Основными методами управления данным риском стали: использование системы рейтингов для более точного измерения риска, установление лимитов и контроль за ними, принцип капитала под риском, системы ценообразования и мотивации, формирование резервов для покрытия ожидаемых потерь. Рыночный риск

или риск потерь, связанных с изменением цен на акции и долговые инструменты, процентных ставок, курсовых валют и других рыночных факторов, управляется посредством анализа ликвидности и волатильности инструментов, а также системой лимитов на VAR и на объем. В качестве риска ликвидности

предприятие рассматривает риск стать неплатежеспособным из-за невозможности финансировать неликвидные активы с помощью имеющихся пассивов. Для снижения данного риска используется оценка втекающих – вытекающих потоков и лимиты на временные расходы. Наконец, операционный риск

банка определяется как риск потерь банка, связанных с ошибками персонала и электронных систем при проведении транзакций и сбоями в работе систем, контролирующих деятельность подразделений. Основным методом управления данным риском является контроль за выполнением и совершенствование операционных процедур.

Исходя из вышесказанного, структура управления рисками строится следующим образом (рис.1):

|

|

|

Навигация

- Главная

- Негосударственные пенсионные фонды

- Страхование недвижимости

- Виды ценных бумаг

- Банковские операции

- Страхование жизни

- Банковская система России

- Материалы